2011年上半年中國創投暨私募股權市場募資熱情依然高漲,除外資LP出于戰略布局考慮繼續加大對中國地區的投入以外,隨著針對本土LP的政策環境不斷改善特別是對本土大型機構投資者的開閘,本土LP群體迅速擴容。伴隨著中國創投暨私募股權市場的快速發展,中國LP市場亦迎來了自身成長的小高潮。就此,大中華區著名創業投資暨私募股權研究機構清科研究中心于2011年首次推出《中國創業投資暨私募股權投資市場LP研究報告》,及時跟進市場LP最新動態,并針對現有以及潛在LP的投資理念和發展趨勢進行跟蹤和剖析,以供市場參考。

中國LP市場本土投資者“散戶”當道 企業挺進VC/PE熱情高漲

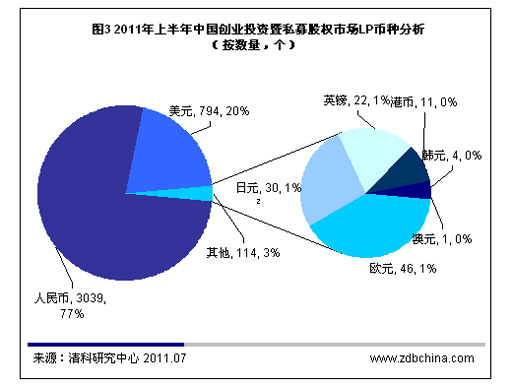

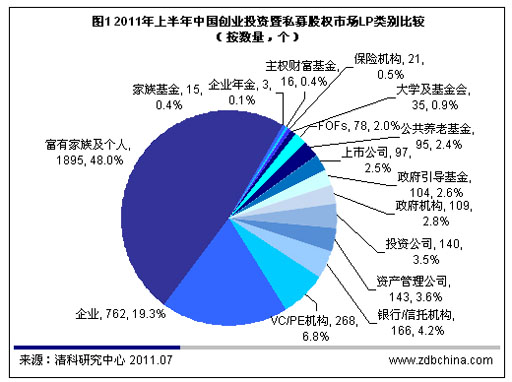

2011年上半年中國創業投資暨私募股權市場募資情況維持增速,LP積極參與VC/PE基金募集。根據清科數據庫統計顯示,截止2011年6月,清科數據庫中收錄的LP共3947家,在所有收錄的LP中,有可投資本量數據披露的機構共2434家,共計可投資金規模6,523.07億美元。從LP數量上分析,目前我國創業投資暨私募股權市場基金募資的主要來源為富有家族及個人,共計1895家,占投資者總數的48.0%,其中境內投資人超9成。高凈值個人的數量龐大原因包括兩方面:首先,由于國內高凈值個人的數量和持有財富額不斷攀升,股權投資成為越來越多個人投資者資產配置中添置的重點,部分個人LP也希望借以投資向頂級GP“取經”,在未來開拓自身股權投資業務;此外,第三方中介機構渠道如諾亞財富、部分銀行私人銀行部助推更多高凈值個人參與股權投資,一方面,第三方中介機構的專業理財能力獲得越來越多高凈值個人的肯定,另一方面,第三方中介機構渠道與活躍在中國市場上的優秀基金管理公司合作聯系更加緊密,作為財富的集約能夠以較快的速度和較高的效率幫助GP募集完成人民幣基金。

企業LP在募資數量中排第二位,共762家,占投資者總數的19.3%,其中,來自本土的企業有543家,占企業投資者總數的71.3%。其中,大型國企、央企從事股權投資的歷史較長,主要投資多出于戰略層面,為拓展產業鏈上下游進行一些兼并收購。清科研究中心發現,近年來民營企業從實業轉戰VC/PE領域較為積極,不少企業較快成立了旗下VC/PE機構或成立自身股權投資部門。清科研究中心認為其主要動機有兩點:一方面是處于為企業自身主營業務服務,從事股權投資為獲得產業資源整合;另一方面在通脹壓力下,傳統實業的利潤在成本上升等因素的影響下不斷壓縮,股權投資能實現較高收益,為多年積累的現有資產增值。

外資機構投資者掌管龐大資本量 本土機構投資者可投資本量相對較小

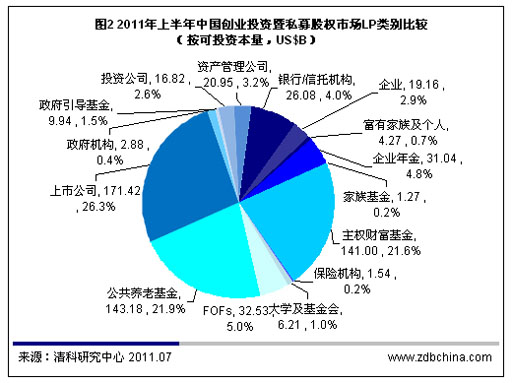

2011年上半年中國創業投資暨私募股權基金投資者中,以上市公司、公共養老金、主權財富基金、FOFs、企業年金為代表的大型機構投資者掌管可投中國資本總量的79.6%,其中的外資機構投資者分別占比超過該類別的85.0%;相比之下,本土機構投資者中掌管可投資本量較大的機構為主權財富基金、投資公司、企業、投資公司等,其可投資本量與具有多年投資經驗的境外LP相比相差甚遠,本土機構投資者的出資能力依然有限。

擁有中國創業投資暨私募股權LP市場“本土標桿”效應的全國社保基金在2011年上半年動作頻出,2011年4月鼎暉資本二期人民幣基金等先拔頭籌,成為2011年首批獲得社保出資承諾的機構。4月末,社保基金出資100億戰略入股國開行,持股比例為2.19%,這是國開行轉型成股份公司后的第一個戰略投資者,此舉還有利于國開行與社保基金深化在資金來源、項目投資、項目委托管理等方面的戰略合作,社保承諾投資國創母基金也是二者合作的升級。2011年6月,社保基金與寬帶資本簽署投資協議,投資5億元于寬帶資本設立的人民幣基金——天津誠柏股權投資合伙企業(有限合伙),社保基金在其中作為關鍵投資人。社保基金作為國家的戰略性儲備基金,投資于股權投資基金具有深遠意義,相信國內大型機構投資人走向成熟指日可待。

人民幣LP數量占比高達77% 外幣LP可投資金額依然占優勢

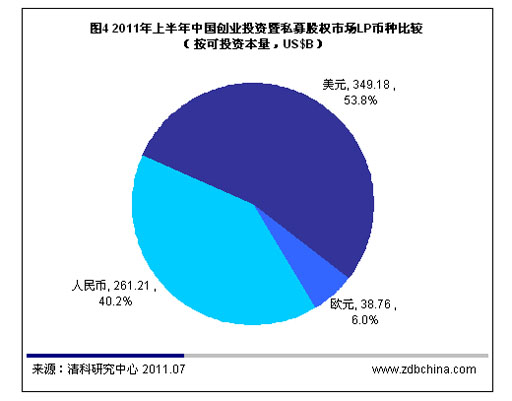

從可投資本量的幣種來看,人民幣、美元和歐元三種幣種數量占總數量的98.28%。其中,持有人民幣的LP數量最多,分別為持有美元和歐元LP數量的3.83倍、66.07倍。然而,在已披露金額的可投資資本量方面,美元基金占據相對優勢,可投資本量共3491.80億美元,占總量的53.53%。

從平均可投資本量來看,歐元LP由于包括掌管大量資本的公共養老金、FOFs以及歐洲政策性銀行等。其中,不乏關注中國市場多年的歐洲政策性銀行:荷蘭銀行、法國發展署子公司、德國投資與發展銀行,這些大型機構投資者不僅通過私募股權形式介入投資,也在利用其管理的龐大資金量為被投企業后續貸款方面提供長期支持。隨著中國創業投資暨私募股權市場準入政策不斷的放寬,成熟的、管理資金量龐大的人民幣大型機構投資者不斷涌現將是大趨勢,對創業投資暨私募股權領域上下游的參與力度也將逐步加大。