清科研究中心近日最新發布數據顯示,2011年上半年中國創業投資市場投資數量同比上漲五成多,投資金額達到60.67億美元,已經超越2010全年總量。

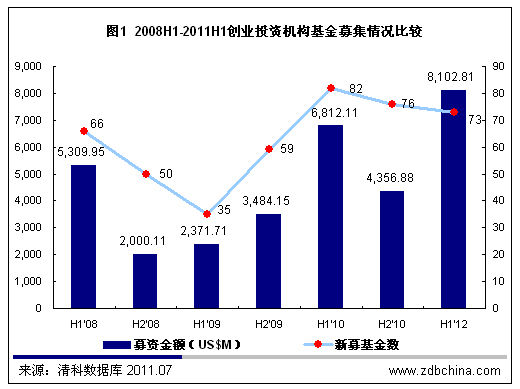

數據顯示,2011年上半年,中國創投市場投資熱浪襲人,共發生投資案例605起,同比漲幅為56.3%,已達2010年全年74.0%。中外創投機構共新募基金73支,新增可投資于中國大陸的資本量為81.03億美元。

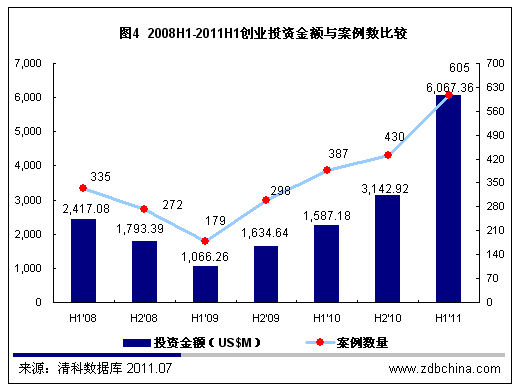

上半年已披露金額的538起投資總量共計60.67億美元;與上一年同期的22.44億美元相比漲幅高達170.4%,并已然超過2010年全年53.87億美元的投資總量。

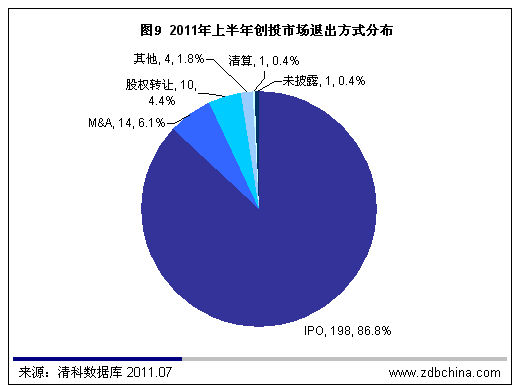

退出方面,上半年共有228筆VC退出交易,其中IPO退出達198筆。

81億美元涌入中國VC“資金池” 人民幣基金強勢依舊

2011年上半年,中國創投市場共新募集基金73 支,環比略有下調,但新增可投資于中國大陸資本量則再度刷新歷史,一舉突破81億美元大關,同比上漲18.9%,已逼近2010年全年募資總額。具體來看,募資總量的快速上漲主要受益于幾支規模較大基金完成募集,上半年1億美金及以上的基金共有20支。

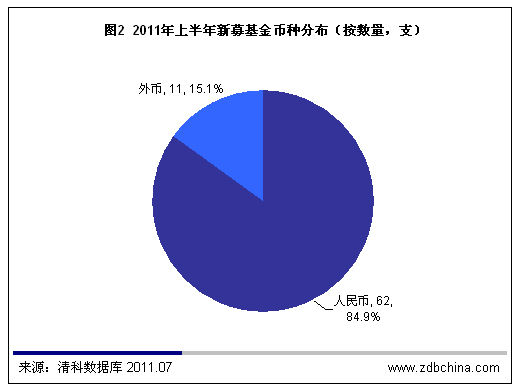

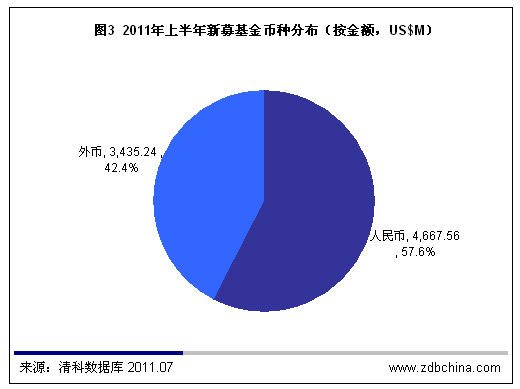

近兩年人民幣基金一路狂歌猛進,取代外幣基金成為中國創投市場主流。2011年上半年,人民幣募資延續此前的熱情,新募基金共計62支,募集總量達46.68億美元,雙雙高于外幣基金。

在國內創投氛圍日漸活躍,投融資政策環境日趨完善的背景下,一方面,大型本土創投機構加速成立人民幣基金,2011年上半年達晨創投、同創偉業、東方富海、天圖等領先本土創投機構均有較大規模人民幣基金募集完成;另一方面,外資創投機構也加緊搶灘布局,紛紛設立人民幣基金,KTB、戈壁、德同資本均成立人民幣基金。同時,隨著社保基金不斷加碼布局,政府引導基金全國開花結果,廣大高凈值個人興趣正濃,保險資金蓄勢待發,人民幣基金LP市場正駛在擴容“快車道”,未來發展空間巨大。

投資案例數再攀新高 交易金額已超上年總量

2011年上半年,中國創投市場投資熱浪襲人,共發生投資案例605起,同比漲幅為56.3%,已達2010年全年74.0%;其中披露金額的538起共涉及投資總額為60.67億美元,與上一年同期的22.44億美元相比漲幅高達170.4%,并已然超過2010年全年53.87億美元的投資總量。

縱觀2008年至今國內創投市場發展,投資數量及金額在2009年上半年探底后一路火速升溫,呈現良好勢頭。近兩年創投市場募資持續走高,“資金池”加速蓄水,創投機構手握充足資本。在募資所帶來的聯動效應下,投資總量猛增亦為市場必然趨勢。因此,清科研究中心認為,在當下中國創投市場“不差錢”的情況下,以創投基金平均投資期估算,未來的3-5年將是中國創投市場投資的高峰期。

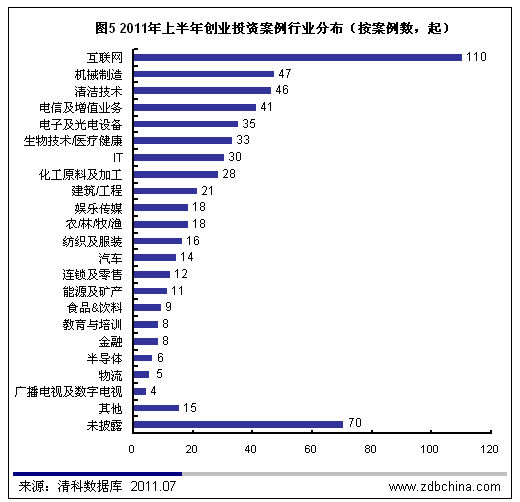

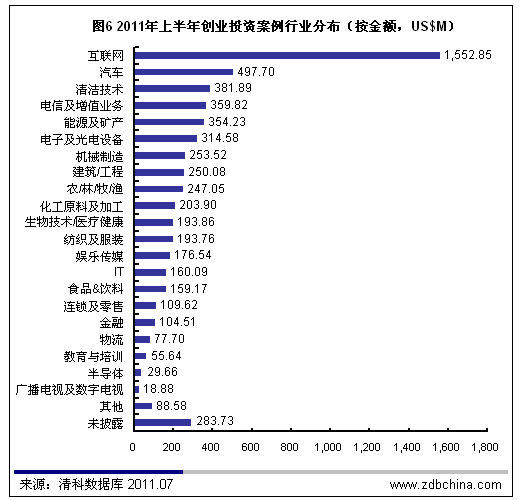

互聯網再造融資輝煌 機械制造備受關注

2011年上半年投資行業中最引人關注的依然是互聯網行業,共發生110起投資,遙遙領先于其他行業,較去年同期的64起漲幅為71.9%;獲得投資金額共計15.53億美元,同比漲幅高達396.2%。隨著中國網民數量不斷增加,以及電子商務領域制度和技術平臺的不斷完善,購物網站持續受到資本追逐,2011年上半年共有54家電子商務企業獲得投資,融資金額達7.25億美元。團購網站窩窩團在上半年獲得巨資追捧,極大程度地拉高上半年投資總量。

值得關注的是,傳統領域中的機械制造行業在2011年上半年獲得了47起投資,僅次于互聯網行業,其中,近九成均由本土創投投資。高端裝備行業作為七大國家戰略性新興產業之一得到了國家大力支持,因此機械制造行業中,符合國家戰略轉型需求的高端裝備制造領域將擁有廣闊的發展前景,投資機會日益凸顯。

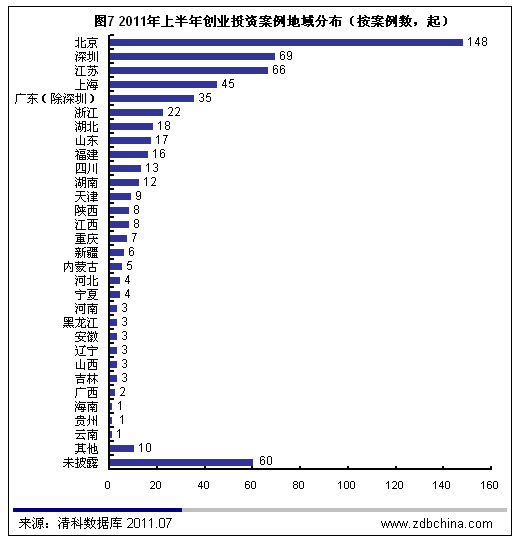

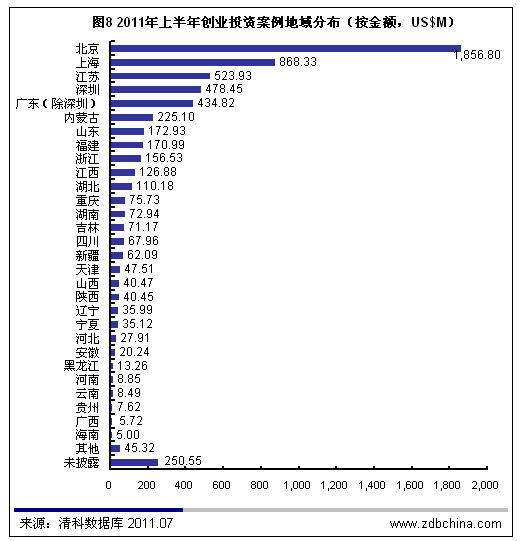

北京投資依舊領潮 深圳活躍度躍升榜眼

2011年上半年中國大陸創業投資案例分布于29個省市,北京地區投資案例數和投資金額依然遙遙領先于其他省市,共發生148起投資,獲得融資18.57億美元。深圳活躍度明顯提高,一躍而致“榜眼”之位,上半年共發生投資69起,融資金額4.78億美元。

近幾年,在發達城市投資競爭愈加激烈的情況下,越來越多創投機構將關注點轉移到資源富饒的西部地區。2011年上半年,新疆地區共發生6起投資,融資金額6,208.96萬美元;內蒙古共發生5起投資,融資金額達2.25億美元,其中,內蒙古大中礦業有限公司獲得浙商創投和上海永宣總額為1.80億美元聯合投資,也為2011年上半年投資額最高的案例之一。

退出同比漲勢可觀 境內為IPO“集中營”

2011年上半年,中國創業投資市場共發生228筆退出交易,同比漲勢十分可觀,漲幅達56.2%;環比來看,受2010年底“翹尾”影響而略有回調。其中IPO依然是最為主要的退出方式,共有71家VC支持企業上市,涉及IPO退出交易198筆,占比高達86.8%。此外,另有14筆并購退出,10筆股權轉讓,4筆其他方式退出,1筆清算退出,以及1筆未披露退出方式。

2011年上半年共有71家獲VC支持的中國企業上市,涉及198筆IPO退出交易。境內資本市場可謂VC退出“集中營”,62家企業共計145筆退出均發生在境內資本市場,占比分別為87.3%和73.2%。其中,深圳創業板優勢盡顯,聚集有34家企業所對應的84筆退出交易,平均投資回報9.0倍;深圳中小板45筆,平均投資回報8.9倍;上海證券交易所16筆,平均投資回報高達174.03倍。值得一提的是,華銳風電上市退出為其背后五家VC機構帶來高達540倍賬面回報,造就了新的投資神話。另有53筆IPO退出分布于納斯達克、紐約證券交易所以及法蘭克福證券交易所,僅涉及9家上市企業。其中,于納斯達克上市的世紀互聯,背后集中了12家VC機構,于紐約證券交易所上市的奇虎360背后亦有11家VC支持。